Virði Alvotech er þannig talið vera um 4,3 milljarðar Bandaríkjadala, jafnvirði rúmlega 540 milljarðar íslenskra króna, byggt á þeim á rekstraráætlunum sem félagið hefur kynnt fjárfestum og greinendum að undanförnu. Gert er ráð fyrir Alvotech verði að óbreyttu skráð á markað í lok næsta mánaðar í gegnum samruna við sérhæfða yfirtökufélagið (e. SPAC) Oaktree Acquisition Corp. II í Bandaríkjunum.

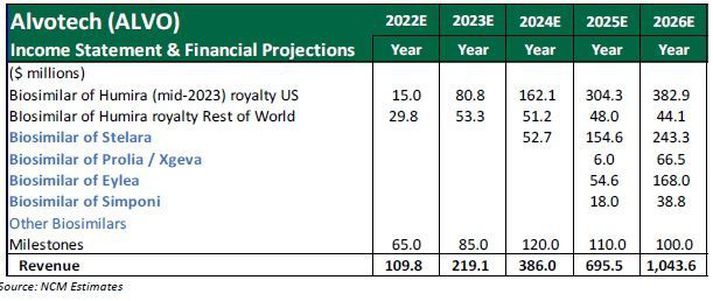

Í verðmati bandaríska fjárfestingabankans Northland Capital Markets, sem Innherji hefur undir höndum, er áætlað að heildartekjur Alvotech vegna sölu á líftæknilyfjum – félagið er með átta slík lyf í þróun – verði yfir einn milljarður dala eftir árið 2025, jafnvirði nærri 130 milljarða króna, en þær munu að langstærstum hluta koma til vegna sölu í Bandaríkjunum.

Á næstu árum renna mörg einkaleyfi líftæknilyfja út, sem skapar tækifæri fyrir fyrirtæki á borð við Alvotech til að setja sambærileg lyf á markað á mun lægra verði. Á árinu 2020 gerðu Alvotech og alþjóðlegi lyfjarisinn Teva Pharmaceuticals með sér samstarfssamning um þróun, framleiðslu og markaðssetningu fimm hliðstæðu líftæknilyfja í Bandaríkjunum og er sá samningur sagður tryggja íslenska félaginu tekjur upp á hundruð milljarða á komandi árum.

Þar munar mest um hliðstæðu gigtarlyfsins Humira, sem er söluhæsta lyf heim og selst vestanhafs fyrir um 20 milljarða dala á ári, en hingað til hefur lyfjafyrirtækið Abbvie verið eitt um söluna.

Fyrr í þessum mánuði var tilkynnt um að Alvotech hefði náð samkomulagi við Abbvie sem veitir því almennan rétt til alþjóðlegrar markaðssetningar á líftæknihliðstæðulyfi við Humira sem fyrirtækið hefur þróað og er í hærri styrk og jafnframt útskiptanlegt án samráðs við lækna. Leyfið tekjur gildi í Bandaríkjunum um mitt næsta ár. Alvotech hefur átt í málaferlum við Abbvie en með samkomulaginu hefur verið leyst að fullu úr þeim ágreiningsmálum.

Fram kemur í verðmati Northland Capital að áætlað sé að Alvotech muni hefja sölu á lyfinu í júlí á þessu ári en félagið hefur þegar fengið samþykkt markaðsleyfi fyrir því í Evrópu, Kanada og Bretlandi. Þá er áætlað að samskonar leyfi muni fást hjá Matvæla- og lyfjaeftirliti Bandaríkjanna á seinni helmingi ársins. Í greiningu Northland Capital er ráðgert að tekjur Alvotech vestanahafs, fyrst og fremst vegna sölu á hliðstæðulyfinu við Humira, muni nema samanlagt um 900 milljónum dala á árinu 2025.

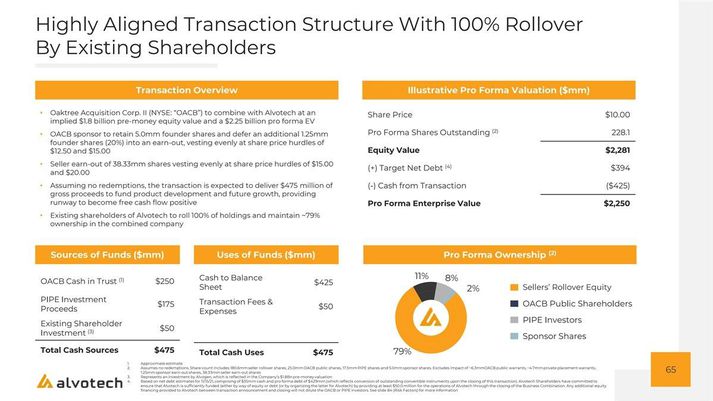

Í byrjun desember í fyrra kláraði Alvotech fjármögnun upp á 450 milljónir dala en hún skiptist í 250 millljóna dala innspýtingu reiðufjár frá sérhæfða yfirtökufélaginu sem er í rekstri Oaktree Capital og til viðbótar komu 150 milljónir dala, einkum frá erlendum stofnanafjárfestum, í gegnum lokað hlutafjárútboð þar sem verðmat á hvern hlut var tíu dalir. Þá lögðu núverandi hluthafar Alvotech félaginu einnig til nýtt hlutafé upp á 50 milljónir dala.

Verðmat Northland Capital hljóðar upp á 19 dali á hlut en verðmatsgengið var uppfært um 40 prósent frá fyrra mati bankans í þessum mánuði eftir kynningarfund sem Alvotech hélt í síðustu viku með greinendum. Forsendur verðmatsins byggja á EBITDA-margfaldara upp á 8 miðað við spá um að rekstrarhagnaður félagsins verði orðinn um 730 milljónir dala árið 2029.

Heildarvirði sameinaðs félags Alvotech og Oaktree, þegar búið er að taka tillit til þeirrar fjármögnunar sem Alvotech sótti sér í lok ársins, er áætlað 2,25 milljarðar dala en það verður skráð á markað í Nasdaq í Bandaríkjunum og á First North-markaðinn á Íslandi. Miðað við þann verðmiða, sem jafngildir 290 milljörðum króna, verður Alvotech þriðja verðmætasta félagið í Kauphöllinni á Íslandi – á eftir Marel og Arion banka.

Á meðal þeirra fjárfesta sem komu að hlutafjáraukningu Alvotech eru Suvretta Capital, Athos (fjárfestingafélag Strüngmann-fjölskyldunnar), CVC Capital Partners, Temasek, Farallon Capital Management, Sculptor Capital Management og íslenskur fjárfestahópur leiddur af Arion Banka, Landsbankanum og Arctica Finance. Mánuði síðar, eða í janúar á þessu ári, var tilkynnt um að hlutafjárútboðið hefði verið stækkað um 21 milljónir dala vegna umframeftirspurnar af hálfu innlendra fjárfesta.

Íslensku bankarnir, ásamt Arctica, sem voru á meðal söluráðgjafa í ferlinu sölutryggðu um 80 milljónir dala í útboðinu, samkvæmt upplýsingum Innherja, en þeir innlendu fjárfestar sem lögðu félaginu til fjármagn voru einkum verðbréfasjóðir, fjárfestingafélög og fjársterkir einstaklingar. Lífeyrissjóður Vestmannaeyja, sem hafði fyrst fjárfest í Alvotech í ársbyrjun 2021 ásamt meðal annars Stefni, Hval og TM, var eini lífeyrissjóðurinn sem tók þátt í hlutafjárútboðinu.

Alvotech var stofnað árið 2013 af Róberti Wessman og er í meirihlutaeigu Aztiq, fjárfestingafélags sem Róbert leiðir. Þá er samheitalyfjafyrirtækið Alvogen, sem Róbert stýrir einnig, auk þess stór hluthafi, en í því félagi eru fjárfestingasjóðirnir CVC Capital Management og Temasek stórir eigendur. Samhliða viðskiptunum munu hluthafar Alvotech skipta sínu hlutafé fyrir bréf í sameinuðu félagi.

Að því gefnu að enginn af núverandi hluthöfum Oaktree Acquisition Corp. II nýti innlausnarrétt sinn þá munu núverandi hluthafar Alvotech eiga um 79 prósent í sameinuðu félagi, hluthafar Oaktree Acquisition um 11 prósent, og áðurnefndir fjárfestar, sem koma með nýtt fé inn í tengslum við sameininguna, um 8 prósenta hlut í félaginu við lokun viðskiptanna.

Núverandi hluthafar Alvotech eiga rétt á árangurstengdum greiðslum nái félagið tilteknum fjárhagslegum markmiðum eftir að það verður skráð á markað. Þannig geta þeir fengið úthlutað nýjum hlutum í félaginu upp á samtals liðlega 383 milljónir dala - miðað við að gengi hlutabréfanna í viðskiptunum er 10 dalir að nafnvirði - ef hlutabréfaverð þess hækkar um meira en 100 prósent innan tiltekins tíma.

Áður en Alvotech verður skráð á markað, sem áætlanir gera núna ráð fyrir að geti mögulega orðið í lok aprílmánaðar, þurfa hluthafar Oaktree félagsins að samþykkja sameininguna. Þá munu þeir hafa um tvær vikur þar sem þeir eiga rétt á að innleysa fjárfestingu sína í SPAC-félaginu og fá hana greidda til baka í reiðufé í stað þess að fjárfesta í íslenska líftæknifyrirtækinu.

Óvíst er hversu hátt það innlausnarhlutfall verður af þeim 250 milljónum dala sem Oaktree hefur áformað að leggja Alvotech til en að meðaltali var innlausnarhlutfall slíkra félaga yfir 50 prósent í Bandaríkjunum á seinni hluta síðasta árs. Jafnvel þótt það verði umtalsvert meira en sem nemur helmingi þeirrar upphæðar er það mat stjórnenda Alvotech að félagið yrði engu að síður nægjanlega vel fjármagnað til ársins 2023.

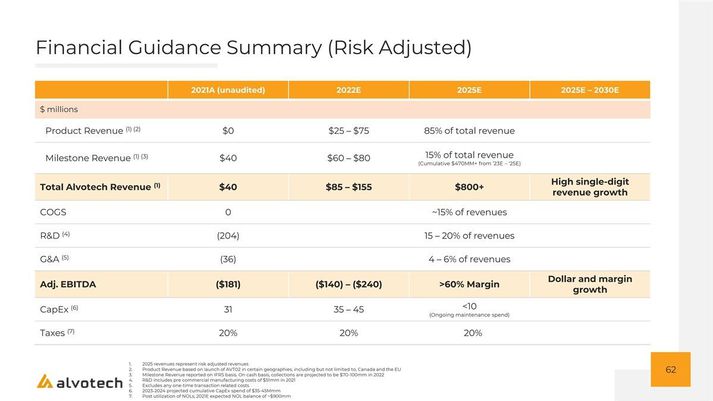

Í fyrra námu tekjur Alvotech um 40 milljónum dala. Rekstrartap (EBITDA) félagsins var hins vegar um 180 milljónir en þróunarkostnaður ársins var yfir 200 milljónir dala. Á þessu ári gera áætlanir ráð fyrir að tekjurnar verði á bilinu 85 til 155 milljónir dala en rekstrartapið verður sambærilegt og á árinu 2021. Samkvæmt áætlunum Alvotech verður það farið að skila rekstrarhagnaði á seinni hluta ársins 2023, skömmu eftir að félagið getur farið að selja inn á Bandaríkjamarkað.

Áætlanir Alvotech, miðað við væntar tekjur upp á 800 milljónir dala og 60 prósenta EBITDA-framlegð, gera ráð fyrir að heildarvirði fyrirtækisins árið 2025 geti legið á bilinu 7,2 til 9,6 milljarðar dala, eða um og yfir 1.000 milljörðum króna.

Upphaflega stóð til af hálfu stjórnenda Alvotech að skrá félagið á markað í Asíu, en horfið var frá í fyrra og þess í stað einblínt á Bandaríkjamarkað. Þá ákvörðun má einkum rekja til uppgangs sérhæfðra yfirtökufélaga vestanhafs en mörg þeirra líta til yfirtöku á líftæknifyrirtækjum.

Frá stofnun Alvotech nemur heildarfjárfesting fyrirtækisins í uppbyggingu og þróunarstarfi í fjórum löndum um einum milljarði dala, eða um 130 milljörðum króna. Fram hefur komið í máli stjórnenda félagsins að það stefni að því að velta Alvotech verði um 20 prósent af gjaldeyristekjum þjóðarbúsins árið 2027.

Yfir 700 manns starfa nú hjá Alvotech, þar af um 500 á Íslandi. Alvotech réðst á liðnu ári í stækkun á hátæknisetri sínu í Vatnsmýrinni og verður það um 24 þúsund fermetrar að loknum framkvæmdum.