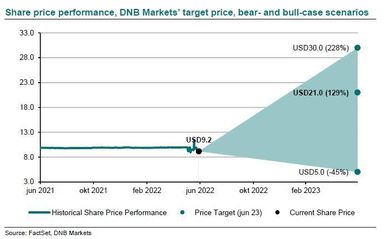

Þetta kemur fram greiningu DNB á Alvotech, fyrsta verðmatinu sem norski bankinn hefur gert á íslenska félaginu og Innherji hefur undir höndum, þar sem vænt verð (e. target price) er sagt vera 21 Bandaríkjadalur á hlut. Það er um 140 prósentum hærri verðmiði á Alvotech en markaðsgengi félagsins vestanhafs um þessar mundir – gengið stendur núna í 8,7 dölum á hlut – og DNB mælir með því kaupum í fyrirtækinu.

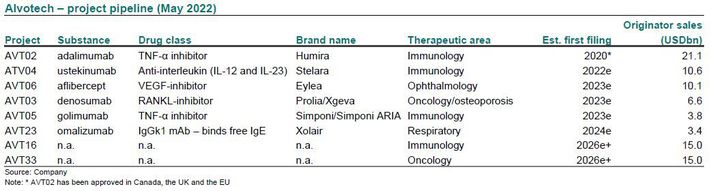

Að sögn greinenda DNB er núverandi gengi félagsins „aðlaðandi“ fyrir fjárfesta. Alvotech er talið það til tekna að einblína einungis á þróun og framleiðslu líftæknilyfja. Félagið hefur upplýst um sex lyf sem munu koma á markað á komandi árum – meðal annars hliðstæðu gigtarlyfsins Humira sem er þegar byrjað að selja í Evrópu, Bretlandi og Kanada – þrátt fyrir að vera nýskráð á markað og er það mat DNB að Alvotech muni innan fárra ára vera komið með „sterka framlegð“ af rekstrinum.

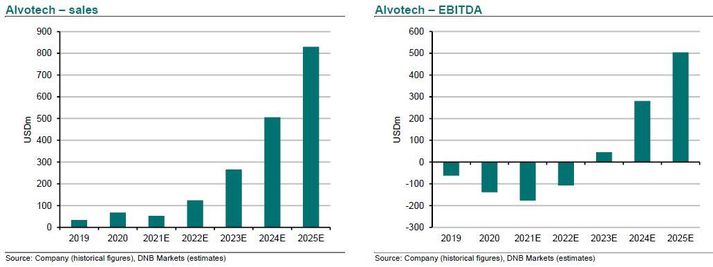

DNB gerir ráð því að Alvotech verði farið að skila hagnaði fyrir fjármagnsliði og afskriftir (EBITDA) strax á næsta ári og nálægt 300 milljónum dala í tekjur. Á árinu 2025 er því spáð því að tekjur félagsins verði orðnar meiri en 800 milljónir dala og að EBITDA-hlutfall Alvotech muni þá nema um 60 prósentum.

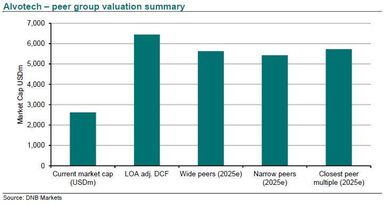

Verðmat DNB byggir á núvirðingu frjáls sjóðstreymis og samanburðargreiningu á verðkennitölum sambærilegra lyfjafyrirtækja. Norski bankinn tekur það hins vegar fram í skýrslunni, sem var send á viðskiptavini bankans í síðustu viku og telur 49 blaðsíður, að það sé ekki að finna mörg líftæknilyfjafyrirtæki sem eru algjörlega hliðstæð Alvotech.

Í greiningu DNB er nefnt að Alvotech eigi enn eftir að sýna fram á að það geti staðið við útgefnar áætlanir sínar og því muni fjárfestar eðlilega líta á félagið sem áhættusaman fjárfestingakost – sem geti haft áhrif á hlutabréfaverð þess til skemmri tíma litið. Að mati norska bankans bendi hins vegar flest til þess að Alvotech geti staðið við þær skuldbindingar sem það hefur gefið út opinberlega og að áhættan í rekstrinum muni minnka samhliða því að lyf félagsins fari á markað á komandi misserum og árum.

DNB áætlar að stærð markaðarins fyrir þau líftæknilyf sem Alvotech er með í þróun sé um 80 milljarðar Bandaríkjadala. Þegar einkaleyfi þessara líftæknilyfja renna út skapar það tækifæri fyrir fyrirtæki á borð við Alvotech að setja sambærileg lyf á markað en á talsvert lægra verði. Að teknu tilliti til þess að verð lyfjanna muni við það lækka þá telur DNB að stærð markaðarins verði um 50 milljarðar dala og að Alvotech geti náð þar umtalsverðri markaðshlutdeild.

Þá er það mat DNB að það hafi verið rétt ákvörðun hjá Alvotech, sem sé til þess fallin að minnka kostnað og áhættu í rekstrinum, að fara þá leið að gera samstarfssamninga við mörg alþjóðleg fyrirtæki sem koma að markaðssetningu á lyfjum félagsins á ólíkum mörkuðum. Á meðal þeirra fyrirtækja sem gerðir hafa verið slíkir samningar eru Teva, STADA, Yangtze, FujiPharma og JAMP Pharma en samtals er um að ræða markaðssetningu á lyfjum sem nær til meira en 90 landa.

Hlutabréf Alvotech voru tekin til viðskipta í NASDAQ kauphöllinni í Bandaríkjunum, stærsta hlutabréfamarkaði heims, þann 16. júní síðastliðinn og viku síðar var félagið skráð á First North-markaðinn hér á Íslandi og varð um leið næst verðmætasta fyrirtækið í Kauphöllinni – á eftir Marel. Alvotech er eina íslenska félagið sem er á markaði í Bandaríkjunum en hlutabréfaverð þess hefur lækkað nokkuð frá skráningunni – um meira en tíu prósent – enda þótt veltan með bréf félagsins hafi verið lítil.

Róbert Wessman, stofnandi og stjórnarformaður Alvotech, sagðist aðspurður í viðtali við Innherja skömmu fyrir skráningu félagsins viðurkenna að markaðsumhverfið hefði vissulega oft verið betra en nú um stundir.

„Okkur tókst samt að ljúka fjármögnun á nýju hlutafé undir lok síðasta árs með miklum glæsibrag, að mínu viti, og hefðum getað sótt meira fé ef við hefðum kosið það. Ég trú því að strax á seinni helmingi næsta árs muni reksturinn á Alvotech vera farinn að skila jákvæðu sjóðstreymi og það verði EBITDA-hagnaður af starfseminni. Það ætti því að vera fremur stutt í að bréf félagsins muni ganga kaupum og sölum á grundvelli undirliggjandi hagnaðar og sjóðstreymi þess,“ sagði Róbert.

Þá nefndi hann að ef litið væri til þeirra hátæknifyrirtækja sem hafa lækkað verulega að undanförnu þá sér þar oft um að ræða fjárfestingar sem eru hugsaðar til langs tíma. „Það mætti bera slík félög saman við það ef við hefðum ákveðið að skrá Alvotech á markað fyrir um fimm árum. Við erum hins vegar núna búinn að setja fyrsta lyfið í sölu og dreifingu auk þess að hafa lokið klínískum rannsóknum á öðru lyfi, líftæknihliðstæðu við Stelara, sem verður samþykkt á markað í Bandaríkjunum á næsta ári. Ég tel þess vegna að Alvotech eigi mikið erindi á hlutabréfamarkað um þessar mundir.“

Alvotech fór á markað í kjölfar þess að öfugur samruna við sérhæfða bandaríska yfirtökufélagið (e. SPAC) Oaktree Acquisition Corp. II var samþykktur í síðasta mánuði. Við þann samruna átti Alvotech að tryggja sér um 250 milljónir dala en hluthafar í Oaktree gátu hins vegar innleyst fjárfestingu sína í SPAC-félaginu og fengið hana greidda til baka í reiðufé í stað þess að fjárfesta í íslenska líftæknifyrirtækinu. Samkvæmt heimildum Innherja ákváðu liðlega 90 prósenta hluthafa Oaktree að innleysa fjármuni sína úr félaginu í stað þess að eignast hlut í Alvotech.

Það kom ekki að sök fyrir Alvotech en félagið hafði í apríl á þessu ári gengið frá samkomulagi við tvo bandaríska fjárfestingasjóði – Yorkville Advisors og Sculptor Capital Management – sem tryggði félaginu aðgang að fjármögnun fyrir allt að 250 milljónir dala. Var þeim fjármögnunarlínum ætlað að mæta mögulegu útflæði fjármagns ef hluthafar sérhæfða yfirtökufélagsins Oaktree kysu að innleysa bréf sín fyrir samrunann, eins og varð reyndin. Með samkomulaginu er einnig verið að auka „frjálst flot“ af bréfum í félaginu, eins og haft var eftir Róberti Wessman í tilkynningu til bandaríska verðbréfaeftirlitsins á sínum tíma.

Á árinu 2020 gerðu Alvotech og alþjóðlegi lyfjarisinn Teva Pharmaceuticals með sér samstarfssamning um þróun, framleiðslu og markaðssetningu fimm hliðstæðu líftæknilyfja í Bandaríkjunum og er sá samningur sagður tryggja íslenska félaginu tekjur upp á hundruð milljarða á komandi árum.

Þar munar mest um hliðstæðu gigtarlyfsins Humira, sem er söluhæsta lyf heim og selst vestanhafs fyrir um 20 milljarða dala á ári, en hingað til hefur lyfjafyrirtækið Abbvie verið eitt um söluna. Fyrr á árinu var tilkynnt um að Alvotech hefði náð samkomulagi við Abbvie sem veitir því almennan rétt til alþjóðlegrar markaðssetningar á líftæknihliðstæðulyfi við Humira sem fyrirtækið hefur þróað og er í hærri styrk og jafnframt útskiptanlegt án samráðs við lækna. Leyfið tekjur gildi í Bandaríkjunum um mitt næsta ár.

Á þessu ári er talið að tekjur Alvotech muni yfir 100 milljónum dala, að meirihluta vegna áfangatekna.

Í byrjun desember í fyrra kláraði Alvotech fjármögnun upp á 175 milljónir dala, einkum frá erlendum stofnanafjárfestum, í gegnum lokað hlutafjárútboð þar sem verðmat á hvern hlut var tíu dalir. Þá lögðu núverandi hluthafar Alvotech félaginu einnig til nýtt hlutafé upp á 50 milljónir dala.

Á meðal þeirra fjárfesta sem komu að hlutafjáraukningu Alvotech voru Suvretta Capital, Athos (fjárfestingafélag Strüngmann-fjölskyldunnar), CVC Capital Partners, Temasek, Farallon Capital Management, Sculptor Capital Management og íslenskur fjárfestahópur leiddur af Arion Banka, Landsbankanum og Arctica Finance.

Íslensku bankarnir, ásamt Arctica, sem voru á meðal söluráðgjafa í ferlinu sölutryggðu um 80 milljónir dala í útboðinu, samkvæmt upplýsingum Innherja, en þeir innlendu fjárfestar sem lögðu félaginu til fjármagn voru einkum verðbréfasjóðir, fjárfestingafélög og fjársterkir einstaklingar. Lífeyrissjóður Vestmannaeyja, sem hafði fyrst fjárfest í Alvotech í ársbyrjun 2021 ásamt meðal annars Stefni, Hval og TM, var eini lífeyrissjóðurinn sem tók þátt í hlutafjárútboðinu.

Við skráningu Alvotech á markað var stærsti hluthafinn fjárfestingafélagið Aztiq, sem er að stórum hluta í eigu Róberts, með rúmlega 40 prósenta hlut. Þar á eftir kemur Alvogen, systurfélag Alvotech, með um 30 prósenta hlut. Róbert er einnig stór hluthafi í Alvogen með um þriðjungshlut.

Núverandi hluthafar Alvotech eiga rétt á árangurstengdum greiðslum nái félagið tilteknum fjárhagslegum markmiðum eftir að það verður skráð á markað. Þannig geta þeir fengið úthlutað nýjum hlutum í félaginu upp á samtals liðlega 383 milljónir dala - miðað við að gengi hlutabréfanna í viðskiptunum er 10 dalir að nafnvirði - ef hlutabréfaverð þess hækkar um meira en 100 prósent innan tiltekins tíma.

DNB er aðeins annað fjármálafyrirtækið til að gera verðmat á Alvotech en áður hefur bandaríski fjárfestingabankinn Nortland Capital, eins og Innherji hefur áður fjallað, framkvæmt verðmat á félaginu, fyrst í mars á þessu ári. Í uppfærðu verðmati bankans í lok maí var verðmatsgengið lítillega hærra en í tilfelli DNB, eða 22 dalir á hlut.

Frá stofnun Alvotech nemur heildarfjárfesting fyrirtækisins í uppbyggingu og þróunarstarfi í fjórum löndum um 1,1 milljarði dala, eða um 140 milljörðum króna. Yfir 700 manns starfa nú hjá Alvotech, þar af um 500 á Íslandi. Alvotech réðst á liðnu ári í stækkun á hátæknisetri sínu í Vatnsmýrinni og verður það um 24 þúsund fermetrar að loknum framkvæmdum.