Stjórn Kaldalóns, sem er skráð á First North markaðinn, hefur ákveðið að seinka boðaðri skráningu félagsins á aðalmarkað Kauphallarinnar sem horft var til síðar á þessu ári. Tímasetning þeirrar skráningar er þess í stað markmiðasett þar sem litið verði til þess að ná tilteknum áföngum sem lúta meðal annars að verðmæti fjárfestingareigna og fjárhæð leigutekna á ársgrundvelli.

Þetta kemur fram í tilkynningum Kaldalóns í Kauphöllina en félagið sér fram á að fjárfestingareignir þess, sem voru bókfærðar á tæplega 29 milljarða um mitt árið og eru einkum iðnaðarhús, hótel og verslun og þjónusta, verði um eða yfir 50 milljarðar að ári liðnu ef markaðsaðstæður reynast hagfelldar fyrir enn frekari vöxt.

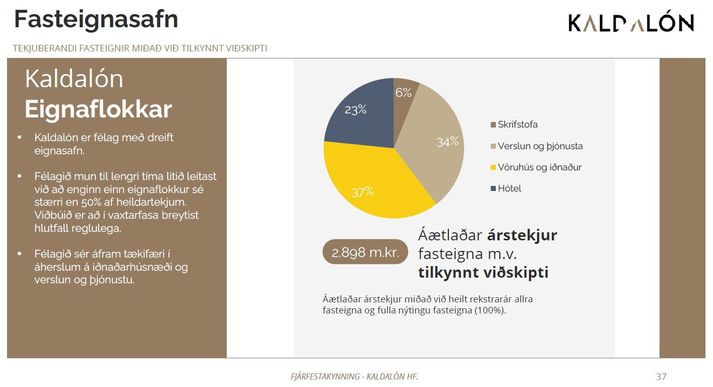

Þegar tekið er tillit til tilkynntra viðskipta eftir lok annars ársfjórðungs fyrir samtals um 7,3 milljarða króna þá nemur stærð fasteignasafns Kaldalón um 77 þúsund fermetrum, en áætlaðar árstekjur þeirra fasteigna miðað við fulla nýtingu er um 2,9 milljarðar króna. Útleiguhlutfall félagsins á fyrri árshelmingi var um 98,4 prósent.

Vaxtaberandi skuldir Kaldalóns, að því er fram kemur í fjárfestakynningu félagsins sem birt var á uppgjörsfundi í morgun, nema nú tæplega 15 milljörðum króna og skuldahlutfallið er því um 52 prósent. Félagið telur að það séu tækifæri til endurfjármögnunar – 90 prósent vaxtaberandi skulda eru uppgreiðanleg – en 60 prósent heildarskulda Kaldalóns eru á óverðtryggðum fljótandi vöxtum og meðalkjörin nema 7,8 prósentum.

Jón Þór Gunnarsson, forstjóri Kaldalóns, segir að félagið hafi sett sér metnaðarfull markmið um umbreytingu í fasteignafélag fyrir rúmu ári síðan. „Umbreytingin hefur gengð samkvæmt áætlun og grunnur lagður að sterku fasteignafélagið,“ er haft eftir honum í uppgjörstilkynningu.

Fjárfestingafélagið SKEL er stærsti einstaki hluthafi Kaldalóns með rúmlega 17 prósenta hlut. Aðrir helstu hluthafar félagsins eru meðal annars sjóðir í stýringu Stefnis, tryggingafélagið VÍS og félag í aðaleigu Jonathan B. Rubini, eins ríkasta manns Alaska og meðal annars stór hluthafi í Keahótelum og Sýn. Markaðsvirði Kaldalóns í dag nemur tæplega 14 milljörðum króna.

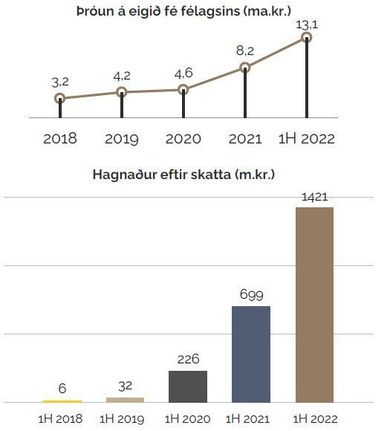

Til að ná markmiðum fyrir skráningu félagsins á aðalmarkað um að fjárfestingareignir verði orðnar um 50 milljarðar þarf Kaldalón að sækja sér um 9 milljarða króna til viðbótar í eigið fé – það nemur nú um 13,5 milljörðum – að mati stjórnenda. Í fjárfestingakynningu segir að áhugi hafi verið á meðal seljenda fasteigna að hluti kaupverðs sé greiddur með nýju hlutafé í Kaldalóni. „Vöxtur félagsins mun þó kalla á frekara handbært fé fyrir fasteignakaupum og til sveiflujöfnunar í rekstri,“ segir í kynningunni.

Meginmarkmið félagsins mun verða sem áður kaup á tekjuberandi eignum með fyrirliggjandi leigusamningum. Mat á útleiguhlutfalli í gangvirðismati endurspeglar þá áherslu. Þá mun Kaldalón einnig horfa til vaxtar með þróun og kaupum nýrra eigna án leigusamninga en þó með því markmiði að sem næst afhendingu verði eignin orðin tekjuberandi. Félagið hefur sett sér innri viðmið að slíkar fasteignir séu lægri en 15 prósent af safni í vexti þess.

Þá hefur Kaldalón greint fasteignasöfn á markaði og „mun bjóða í álitleg fasteignasöfn fari þau í söluferli,“ segir í fjárfestakynningunni.

Í tilkynningu frá Kaldalóni sem var birt í Kauphöllinni í gærkvöldi kom fram að félagið hefði keypt sem fyrr segir allt hlutafé Hafnargarðs sem er eigandi að Köllunarklettsvegi 1, gamla húsnæði Kassagerðar Reykjavíkur, en kaupverðið nemur alls fjórum milljörðum króna, byggt á þeirri forsendu að félagið sé skuldlaust og áætlanir þess gangi eftir. Í húsnæðinu stendur til að reka klasa á sviði sjálfbærni og hringrásar en á meðal leigutaka eru Byggðasamlagið Sorpa og Alþingi.

Seljandi Hafnargarðs er fasteignafélagið Smáragarður en það er í eigu fjárfestingafélagsins Norvik. Það er aftur í eigu Jóns Helga Guðmundssonar, oftast kenndur við Byko, og fjölskyldu en eigið fé félagsins í árslok 2021 nam um 35 milljörðum króna.

Félagið Smáragarður mun fá greitt fyrir fasteignina að helmingi með bréfum í Kaldalóni og verða í kjölfarið með yfir tíu prósenta eignarhlut sem gerir það að næst stærsta hluthafa þess.

Við undirritun kaupsamnings fær það greitt 1,5 milljarð með nýju hlutafé útgefnu af Kaldalóni en þegar Köllunarklettsvegur verður afhentur tekjuberandi í september á næsta ári fær það tvo milljarða með peningum eða yfirtöku lána auk þess að fá 100 milljónir til viðbótar með nýju hlutafé í Kaldalóni. Þá skal Kaldalón greiða skilyrta greiðslu eigi síðar en í október 2024 að fjárhæð 400 milljónir með nýju hlutafé í Kaldalóni.

Í maí í fyrra boðaði stjórn Kaldalóns stefnubreytingu í rekstri og skráningu á aðalmarkað Kauphallarinnar um haustið 2022. Var samhliða því gerður samningur við Arion banka um að sölutryggja allt að fimm milljarða í nýju hlutafé í tengslum við þá skráningu.

Nú hefur hins vegar stjórn félagsins, sem var stokkuð upp á síðasta aðalfundi og er stýrt af Ásgeiri Helga Reykfjörð Gylfasyni, forstjóra SKEL, ákveðið að endurskoða þau áform. Telur stjórnin að First North markaðurinn hafi veitt félaginu aðgang að „flestum þeim kostum“ sem fylgja því að vera á markaði og tækifæri til að þróa reksturinn hraðar en annars hefði verið kostur.

„Þá tekur stjórn tillit til þess að rekstrarsaga félagsins, sem fasteignafélags utan um tekjuberandi atvinnuhúsnæði, er stutt. First North markaðurinn mun, að mati stjórnar, áfram gera félaginu mögulegt að tryggja jafnræði fjárfesta, gagnsæi í upplýsingagjöf og miðlæga verðmyndun,“ segir í uppgjörstilkynningu Kaldalóns.

Félagið hefur því ákveðið að hefja undirbúning að skráningu á aðalmarkað aðeins þegar þremur af fjórum tilteknum viðmiðum verður náð í rekstrinum. Þau markmið eru: 1) fjárfestingareignir félagsins nemi 50 milljörðum króna, 2) félagið hafi gefið út endurskoðaðan ársreikning sem fasteignafélag, 3) félagið hafi gefið út grunnlýsingu vegna útgáfu skuldaskjala, 4) leigutekjur til tólf mánaða séu hærri en sem nemur 3,5 milljörðum króna.

Umframleiga hótela vel yfir lágmarki samninga

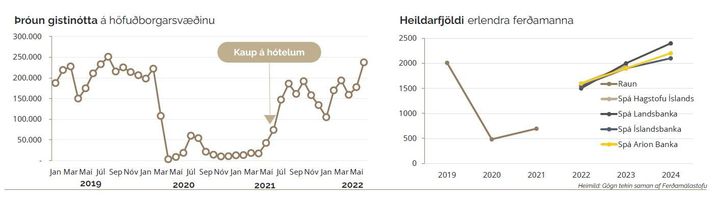

Á meðal hóteleigna í eigu Kaldalóns eru Sand hótel og Storm hótel í Reykjavík en gangverð slíkra eigna í bókum félagsins nemur tæplega 9 milljörðum króna. Í fjárfestakynningu Kaldalóns frá því í morgun kemur fram að þegar félagið keypti hóteleignir um mitt árið í fyrra hafi verið gerðir samningar um veltutengda leigu vegna faraldursins. Félagið ráðgerði í sjóðstreymisáætlunum sínum að lágmarksleiga samkvæmt þeim samningum yrði greidd.

Frá kaupunum hafa hótelin greitt veltutengda leigu. Umframleiga þeirra miðað við lágmark samninganna, að því er fram kemur í fjárfestakynningunni, nemur hins vegar tæplega 300 milljónum króna um mitt árið en öllum slíkum veltutengdum leigusamningum mun ljúka á þessu ári.