Þetta er mat Landssamtaka lífeyrissjóða í umsögn sinni við frumvarpsdrög Bjarna Benediktssonar fjármálaráðherra, sem voru birt fyrr í þessum mánuði, en í þeim er lagt til að lögbundið hámark erlendra eigna sjóðanna verði fært úr því að vera að hámarki 50 prósent af heildareignum upp í 65 prósent. Á sú breyting að taka gildi í fimmtán jafn stórum skrefum á árunum 2024 til 2038.

Þótt samtökin segist fagna því að ætlunin sé að stíga skref í þá átt að hækka mörkin á fjárfestingum í erlendri mynt þá telja þau að verið sé að taka „allt of varfærin skref og yfir of langt tímabil.“ Þá benda þau á að heyrst hafi háværar óánægjuraddir frá fulltrúum þeirra sjóða sem nú þegar séu nálægt hámarkshlutfallinu en þeir fullyrða að afar brýnt sé að fara hraðar í þessar breytingar með hagsmuni sjóðfélaga að leiðarljósi.

Það er því ekki farsælt ef stjórnvöld hyggjast leitast við að hafa áhrif á fjárfestingar íslenskra lífeyrissjóða einkum út frá mati og sjónarmiðum um fjármálastöðugleika.

Innherji hefur áður fjallað um þá gagnrýni sumra af stærstu sjóðum landsins að ekki sé gengið lengra í þessum efnum og hefur framkvæmdastjóri LSR kallað eftir því að fjárfestingarþakið verði hækkað „hraðar og meira.“

Í umsögn Landssamtaka lífeyrissjóða er fullyrt að „djúpstæð óánægja ríki um það hvað hægt virðist eiga að fara í sakirnar“. Er það þess vegna mat samtakanna, eftir að hafa átt umræður við starfandi sérfræðinga lífeyrissjóðanna, að mikilvægt sé að hækka fjárfestingarþakið í erlendri mynt fyrr. Þá væri æskilegt að tímamarkið yrði frá ársbyrjun 2023 og að þakið yrði hækkað um 2 til 3 prósentur á ári þar til það væri komið upp í 65 prósent.

Í viðtali við Innherja um miðja síðustu viku, sem sagt var frá í gær, sagðist Ásgeir Jónsson seðlabankastjóri „skilja að stjórnvöld vilji taka varfærin skref“ við að rýmka fjárfestingarheimildirnar. Til framtíðar litið telji hann samt að þessi skipting milli erlendra og innlendra eigna sjóðanna eigi ekki að skipta máli.

Þá benti hann á að lífeyrissjóðirnir hafi hagnast mikið á innlendum hlutabréfamarkaði að undanförnu – vægi slíkra eigna sjóðanna hefur ekki verið meira frá árinu 2007 og nemur um 17 prósentum af heildareignum þeirra – sem hefur aukið sjóðanna þeirra að sama skapi til að ráðstafa nýjum iðgjöldum til fjárfestinga á erlendum mörkuðum.

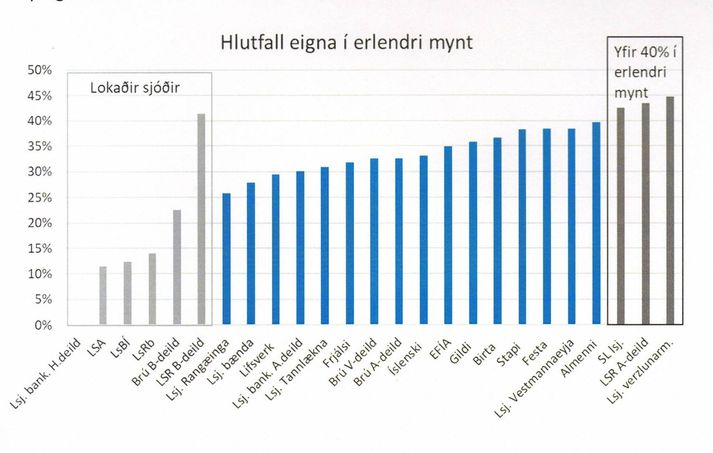

Í umsögn Landssamtakanna er nefnt að við mat á áhrifum hækkunar hámarksins þurfi að hafa í huga að lífeyrissjóðirnir séu ólíkir að uppbyggingu og það sé alls ekki svo að allir sjóðirnir séu nálægt fullri nýtingu fjárfestingarheimilda í erlendri mynt. Aðeins þrír sjóðir – LIVE, LSR og Söfnunarsjóðurinn – eru með yfir 40 prósent eigna sinna í erlendum gjaldmiðlum en þeir eiga það sameiginlegt að vera með unga sjóðfélagahópa og þar með mikið innstreymi iðgjalda samanborið við lífeyrisgreiðslur.

Þess vegna er það mat samtakanna að með þeim auknu heimildum sem lagt er til muni þær einkum gagnast þeim fáu sjóðum sem eru komnir nálægt hámarkinu í erlendri mynt, hafa mikla fjárfestingarþörf og telja að ófullnægjandi framboð sé af fjárfestingum innanlands út frá hagsmunum sinna sjóðfélaga.

Þá taka Landssamtökin ekki undir þá skoðun sem fram kemur í skýrslu Más Guðmundssonar fyrrverandi seðlabankastjóri, sem frumvarpsdrögin byggja á, að vegna þeirra hægu hækkana sem lagt sé til þá muni flestir ef ekki allir lífeyrissjóðirnir hækka hlutfall erlendra eigna sinn um leið og það verður gert mögulegt. Að mati samtakanna eru engar líkur á því. „Hjá flestum sjóðum er hlutfall í erlendum gjaldmiðlum á bilinu 25 til 39 prósent og er ólíklegt að þeir sjóðir muni breyta fjárfestingarstefnum sínum í ljósi rýmri lagaheimilda,“ segir í umsögninni.

Má ætla að innbyggt sé í stórt sjóðsöfnunarkerfið líkt og á við hér á landi að lífeyrissjóðir hafi án þess að sett séu á þau mörk jákvæð áhrif á fjármálastöðugleika.

Samtökin vara sem fyrr segir við hættunni á því að stórir lífeyrissjóðir muni þurfa að fjárfesta meira í innlendum eignum en þeir telja æskilegt með hliðsjón af hagsmunum sjóðsfélaga sinna með tilheyrandi ruðningsáhrifum og hættu á bólumyndun á mörkuðum hér heima. Benda þau á að íslensku lífeyrissjóðirnir hafa verið varfærnir fjárfestar og með fjárfestingum sínum stuðlað að jafnvægi á gengi krónunnar á gjaldeyrismarkaði. Hafa sjóðirnir fremur flutt út fjármagn þegar krónan sé sterk en síður þegar krónan hefur veikst.

Í fyrrnefndri skýrslu Más er vakin athygli á því að með auknu svigrúmi til erlendra fjárfestinga lífeyrissjóða þá mun það breyta jafnvægisraungengi og þar með að lokum skapa „svigrúm í greiðslujöfnuði“ fyrir þær fjárfestingar sem þarf til að til að þær geti farið saman við efnahagslegan stöðugleika. „Það er hlutverk hagstjórnar og ákvarðana á vinnumarkaði að styðja við það ferli,“ segir Már.

Landssamtökin gagnrýna þessi sjónarmið hins vegar og benda á að eignir lífeyrissjóða séu stjórnarskrárvarðar eignir sjóðfélaga sem þeim ber að ávaxta sem allra best að teknu tilliti til áhættu. „Gjalda ber sérstakan var hug við því að litið sé á eignir sjóðfélaga sem stýritæki stjórnvalda,“ segir í umsögn þeirra, og bætt við:

„Eðli máls samkvæmt er það því ekki farsælt ef stjórnvöld hyggjast leitast við að hafa áhrif á fjárfestingar íslenskra lífeyrissjóða einkum út frá mati og sjónarmiðum um fjármálastöðugleika. Má ætla að innbyggt sé í stórt sjóðsöfnunarkerfið líkt og á við hér á landi að lífeyrissjóðir hafi án þess að sett séu á þau mörk jákvæð áhrif á fjármálastöðugleika.“

Vægi eigna í erlendum gjaldmiðlum í eignasöfnum lífeyrissjóðanna hefur farið stöðugt vaxandi á undanförnum árum og áratugum og þá um leið haft sífellt meiri áhrif á raunávöxtun heildareigna þeirra. Í lok ársins 1998 var hlutfall erlendra eigna rúmlega 12 prósent, tveimur árum síðar stóð það í 22 prósentum og í árslok 2021 var það komið í 36 prósent. Í tilfelli tveggja stærstu sjóðanna – LSR og LIVE – er hlutfallið hins vegar komið í um 45 prósent sem gerir þeim að óbreyttu ókleift að auka það frekar án þess að eiga hættu á að fara upp fyrir þakið vegna meðal annars sveiflna í gengi krónunnar.

Forsvarsmenn lífeyrissjóðanna hafa í nokkurn tíma sagt nauðsynlegt að hækka þakið sem sé orðið íþyngjandi fyrir sjóðina sem hafa síaukna fjárfestingarþörf – hún er talin vera nettó yfir 400 milljarðar í ár – en takmarkað svigrúm til að ráðstafa fénu á íslenskum fjármagnsmarkaði.

Á síðasta ári námu hrein gjaldeyriskaup lífeyrissjóðanna um 54 milljörðum króna sem var svipuð fjárhæð og á árinu 2020.