Fyrir fjórum árum var markaðsvirði Kviku innan við 10 milljarðar króna en eftir sameiningar við önnur fjármálafyrirtæki og verulegan innri vöxt er Kvika orðið eitt verðmætasta félag Kauphallarinnar með markaðsvirði upp á 136 milljarða króna.

„Við höfum ráðist í ansi mörg fyrirtækjakaup og samruna á undanförnum árum, og í öllum tilfellum höfum við náð þeim fjárhagslegu markmiðum sem sett voru við samruna.“

Nú síðast náði Kvika samkomulagi við hluthafa og stjórnendur breska félagsins Ortus Secured Finance Ltd.um meginskilmála mögulegra kaupa Kviku á meirihluta hlutafjár Ortus. Þetta geta orðið „ein af farsælustu kaupum“ Kviku að sögn Marinós.

Ortus er breskt lánafyrirtæki sem veitir fasteignatryggð lán á Bretlandseyjum. Félagið var stofnað árið 2013 og stýrir í dag lánasafni að fjárhæð um 23 milljarðar króna, en um 14,5 milljarðar af því lánasafni eru í beinni eigu Ortus. Heildareignir Kviku munu því aukast um 10 prósent ef af kaupunum verður.

Kvika hefur verið að „keyra á tveimur strategíum“, að sögn Marinós. Fyrri strategían, sem hófst árið 2015, var að kaupa og sameina mörg eignastýringarfélög í eina arðsama einingu innan bankans. Þeirri vegferð lauk árið 2020 þegar Kvika eignastýring var stofnuð.

Seinni strategían, sem hófst árið 2017 þegar Kvika reynir að kaupa Lykil á sama tíma og TM, felur í sér endurfjármögnun lánasafna, þ.e.a.s. að kaupa lánasöfn sem eru með óhagkvæmari fjármögnun en bankinn hefur möguleika á. Marinó tekur einfalt dæmi:

„Þegar Lykill og TM sameinast Kviku banka var Lykill með stóra skuldabréfaflokka á markaði sem báru 4 prósenta verðtryggða vexti. Við höfum greitt upp megnið af þessum flokkum, klárum það á næsta ári, og fjármögnunarkostnaður bankans var við sameiningu Kviku og Lykils undir 2 prósenta nafnvöxtum. Þetta býr til töluverða samlegð,“ segir Marinó.

„Þegar Kvika og TM sameinuðust gáfum við út að við ætluðum að ná 1.200-1.500 milljóna króna kostnaðarsamlegð og megninu með endurfjármögnun. Við erum að ná þessari kostnaðarsamlegð hraðar en áætlanir gerðu ráð fyrir.“

Ortus, sem er með „áhættulitla“ lánastarfsemi úti í Bretlandi að sögn Marinós – frá stofnun þess hefur félagið lánað fasteignaverðtryggð lán á lágum veðhlutföllum fyrir 70 milljarða króna án útlánatapa – er hluti af þessari vegferð.

„Með kaupum á Ortus munum við eignast lánafyrirtæki sem gerir okkur kleift að lána fjármuni erlendis. Þetta er félag sem við þekkjum, því hefur gengið mjög vel og við höfum tækifæri á að lækka fjármagnskostnað þess eins og við höfum gert áður.“

Kvika á nú þegar samtals 15 prósenta hlut í Ortus sem var keyptur árið 2018 en síðan þá hefur Kvika starfað með hluthöfum og stjórnendum félagsins við uppbyggingu þess með góðum árangri.

„Félagið varð fjárhagslega sterkara og gat þar af leiðandi náð hagstæðari fjármögnun. Þess vegna var rökrétt skref að kaupa stærri hlut í félaginu,“ segir Marinó.

„Í kaupunum felst jafnframt áhættudreifing,“ bætir hann við. „Eitt af því sem lánshæfisfyrirtæki hafa haft á orði í umsögnum sínum um íslensku bankana er að áhættudreifing þeirra sé lítil, meðal annars vegna þess að þeir eigi svo litlar eignir erlendis.“

Kemur til greina að stofna breskan banka á grunni Ortus ef kaupin ganga í gegn?

„Við höfum gefið út viljayfirlýsingu um þessi kaup og ætlum að klára þau áður en við gerum eitthvað frekar. Kaupin á Ortus eru ekki gerð til þess að breyta Ortus í banka. Félagið er arðsamt eins og það er og næsta verkefni er að endurfjármagna það. En það eru líka tækifæri til áframhaldandi vaxtar.“

Nú var síðasta reynsla okkar Íslendinga af fjármálastarfsemi á erlendri grund, einkum í Bretlandi, ekki beint gæfuleg. Hefur eitthvað breyst sem gefur okkur tilefni til að ætla að íslensk fjármálafyrirtæki geti gert betur í þetta sinn?

„Bresku bankarnir sem voru í íslenskri eigu fóru í flestum tilfellum í þrot vegna þess að móðurfélögin á Íslandi fóru í þrot, og þegar bú bresku félaganna voru gerð upp kom í ljós að endurheimtur voru frá um 90 prósent upp í rúmlega 100 prósent. Ef við drögum lærdóm af því má segja að íslensku bönkunum hafi gengið einna best í Bretlandi og jafnvel ósanngarnt að halda því fram að reynslan hafi ekki verið gæfuleg,“ útskýrir Marinó.

„Þess utan er rétt að benda á að regluverkið er gjörbreytt. Eiginfjárkröfur hafa hækkað verulega og bönkum eru verulegar takmarkanir settar þegar kemur að áhættutöku. Móðurfélög íslensku bankanna voru með mun lægri eiginfjárhlutföll en kröfur eru um í dag, en Kvika er í dag með yfir 30 prósenta eiginfjárhlutfall. Bankakerfið hefði ekki getað orðið svona stórt fyrir 15 árum ef regluverkið í dag hefði verið í gildi á þeim tíma.“

Sumarið 2020 tók dótturfélag Kviku, KKV Investment Management, við rekstri tveggja veðlánasjóða í Bretlandi. Fljótlega kom í ljós að staða margra eigna í bresku sjóðunum var verri en gert var ráð fyrir og að þörf væri á frekari niðurfærslum. Sjóðirnir eru nú í slitameðferð og mun KKV hætta stýringu þeirra í lok árs.

„Stjórnir sjóðanna ákváðu síðan að slíta þeim og þá breyttist verkefni KKV í að selja eignir sjóðanna og greiða út til sjóðfélaga. Það gerði það að verkum að sjóðirnir minnkuðu og rekstrargrundvöllur KKV gjörbreyttist. Það var því samið við stjórnir sjóðanna um að KKV myndi hætta að stýra sjóðunum um næstu áramót,“ útskýrir Marinó.

Að hans mati er KKV gott dæmi um mikilvægi þess að taka varfærin skref. Félagið hafi verið stofnað með litlum tilkostnaði og þegar í ljós kom að markmið þess myndu ekki nást hafi verið samið um að hætta starfseminni.

„Í tilfelli Ortus hefur Kvika átt hlut í félaginu í nokkur ár og þekkir félagið því vel. Því er verið að taka varfærin skref sem geta leitt til áhugaverðra tækifæra.“

Margföldu tilboði í AUR og Netgíró yrði hafnað

Fyrr á árinu keypti Kvika tvö fjártæknifyrirtæki; AUR og Netgíró, sem eiga það sameiginlegt að bjóða upp á greiðslulausnir og einstaklingslán. Netgíró er talsvert umsvifameira en félagið var með um 665 milljónir króna í tekjur árið 2020 samanborið við 48 milljónir hjá AUR. Á síðasta ári voru bæði félögin rekin með tapi sem nam samtals 115 milljónum króna.

Tilgangurinn að baki kaupunum er tvíþættur að sögn Marinós.

„Annars vegar höfum við endurfjármagnað félögin þannig að þau eru mun arðsamari en áður. Lánasöfn þeirra nema nú tæpum 5 milljörðum króna og við erum að ná fram sparnaði upp á nokkur hundruð milljónir með þessum hætti,“ segir hann.

„Hins vegar eru þessi félög með fleiri en 100 þúsund virka viðskiptavini. Það er gríðarlega verðmætur viðskiptagrunnur sem við getum byggt ofan á. Kvika er fjárhagslega sterkur banki en með litla markaðshlutdeild í bankaþjónustu. Verkefnið framundan er að þessir viðskiptavinir kaupi fleiri vörur og þjónustu sem samstæðan býður upp á. Við höfum tækifæri til þess að umbylta fjármálaþjónustu á Íslandi. Innkoma okkar á fjármálamarkaðinn hefur aukið samkeppni og ég tel að hún muni halda áfram að aukast.“

Fjárhæðin sem Kvika greiddi fyrir bæði Netgíró og AUR var hátt í 1.400 milljónir króna. Marinó er afdráttarlaus í svörum þegar hann er spurður hvort Kvika hafi greitt hátt verð. Hann segir Kviku vera í einstakri stöðu eftir að hafa keypt fjártæknifyrirtæki sem eru með „litla markaðshlutdeild en engu að síður arðsöm.“

„Þrátt fyrir að við fengjum tilboð sem hljóðaði upp á margfalt það verð sem við greiddum fyrir Netgíró og AUR þá myndi ég segja nei.“

Þá nefnir Marinó að einn af styrkleikum Netgíró sé að fyrirtækið búi yfir góðu lánshæfiskerfi. „Við höfum ráðið fólk til að þróa þau áfram svo að hægt sé að nota þau við lánveitingar almennt. Við ætlum að leggja mikið í þróun lánshæfismata svo að hægt sé að taka skynsamari ákvarðanir varðandi lánveitingar.“

Eins og kaupin á AUR og Netgíró bera með sér leggur Kvika ríka áhersla á þróun fjártæknilausna sem eru til þess fallnar að auðvelda fólki lífið og „gera fjármálafyrirtæki ósýnileg“, eins og Marinó hefur áður komist að orði. Fyrir tveimur árum hleypti Kvika af stokkunum Auði; fjármálaþjónustu á netinu þar sem boðið er upp á innlánsreikninga sem bera hærri vexti en gengur og gerist.

Aðspurður segir Marinó að fleiri lausnir séu á teikniborðinu. „Eitt að því sem við gætum gert, sem myndi fela í sér aukna samkeppni, er að gefa út gjaldeyriskort með mun lægri þóknunum fyrir gjaldeyrisviðskipti, til dæmis þegar verslað er á Amazon, en nú þekkist hér á landi. Það er ótrúlega dýrt fyrir Íslendinga að nota kortin sín á netinu eða að fara í ferðalög, nokkur prósent.“

Sterk eiginfjárstaða nýtt á marga vegu

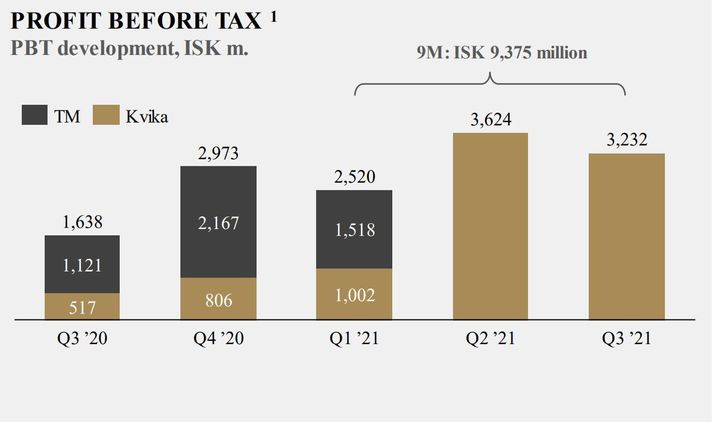

Kvika skilaði sterku árshlutauppgjöri í síðustu viku en hagnaður á fyrsti níu mánuðum ársins nam 7.857 milljónum króna. Ef hagnaður TM og Lykils fjármögnunar er tekinn með í reikninginn – samruninn átti sér stað í lok mars – nam hagnaður samstæðunnar 9.375 milljónum króna.

Eigið fé samstæðu Kviku nemur 76 milljörðum króna, þar af nemur umfram eigið fé 14,5 milljörðum króna, og arðsemi þess er um 36 prósent.

Ljóst er að bankinn er með mikið umfram eigið fé og þið eruð að nýta hluta þess núna til að kaupa í Ortus. En hvað með framhaldið? Viljið þið nýta þessa sterku eiginfjárstöðu til að fara í frekari ytri vöxt eða skila fjármunum í meira mæli til hluthafa?

„Sterk eiginfjárstaða er afleiðing af því að rekstur félagsisns hefur gengið vel. Á undanförnum árum höfum við endurfjárfest megninu af afkomu félagisns í félaginu sjálfu. Hægt er að nota eiginféð í þrennt. Greiða til hluthafa með arðgreiðslum eða endurkaupum, með ytri vexti t.d. með kaupum á félögum eða til þess að fjármagna innri vöxt. Ég tel líklegt að þessi sterka eiginfjárstaða verði nýtt til alls þessa.“

Innherji er nýr sjálfstæður áskriftarmiðill innan Vísis sem mun einkum beina kastljósinu að viðskiptalífinu, efnahagsmálum og stjórnmálum. Fyrst um sinn verður efnið endurgjaldslaust og aðgengilegt öllum á Vísi en með tímanum verður einungis hægt að nálgast Innherja gegn greiðslu. Áhersla er lögð á vandaðar fréttir, fréttaskýringar, viðtöl og hlaðvörp auk þess sem Innherja er ætlaður að vera vettvangur skoðanaskipta fólks úr atvinnulífinu og stjórnmálum.